- 医療費控除ってなに?

- 医療費控除の対象・対象外のものが知りたい

- 医療費控除の申請方法は?

この記事は、こんな悩みにお答えします。

医療費控除は、治療にかかった費用の一部が返ってくる、お得な節税制度の一つです。

誰でも使えるお得な制度なので、対象の方はぜひ申請して、しっかり節税対策していきましょう!

医療費控除とは?

医療費控除とは、確定申告の際に所得税や住民税の控除が受けられる制度のこと。

家族全員の医療費が1年間で10万円を超えた場合、確定申告することで払った費用の一部が還付金として戻ってきます。

まずは医療費控除を受けることがどのくらいお得なのか、詳しく説明しますね。

医療費控除の計算式は?

最初に、医療費控除の計算式を見てみましょう。

| 所得金額が200万円以上の人 |

| 一年間に支払った医療費総額ー保険金などで補填された金額ー10万円=医療費控除額(最高200万) |

| 所得金額が200万円未満の人 (医療費が10万円以下でも医療費控除できます!) |

| 一年間に支払った医療費総額ー保険金などで補填された金額ー(所得合計×5%)=医療費控除額 |

一年間に支払った医療費総額:

生計を一にする家族全員分の医療費を合算したもの。

つまり、配偶者やお子さんにかかった医療費等も合算して申告することが可能です。

その際、同居の有無は問われないため、仕送り中のお子さんにかかった医療費も一緒に申告できます。

保険金などで補填された金額:

病気で入院したり、怪我をした際に保険会社から保険金を受け取った場合は、その受け取った金額が差し引かれます。

また、高額療養費・家族療養費・出産育児一時金なども差し引かれます。

つづいて、どのように所得税から還付され、住民税から減額されるのか見ていきましょう。

所得税還付の考え方

具体例)仮に年間100万円の医療費を支払ったとします。保険金は10万円おりました。

100万ー10万(保険金)ー10万=80万円

80万×20%(所得税)=160,000円・・・所得税還付

→なんと16万円も還付されます!!

(※所得税率はわかりやすくするため一律20%で計算しています。

所得税率について詳しく知りたい方はこちら)

ポイント2)「還付(かんぷ)」とは、払いすぎた税金が返還されること。

住民税の考え方

住民税がどれだけ安くなるかは、以下のように計算されます。

80万×10%(住民税)=80,000円・・・住民税減額分

→つまり、前年の所得をもとに翌年度に支払うはずだった住民税から80,000円が差し引かれます!

以上から、医療費控除をすることでかなりの節税効果を得ることができるということが分かりました。

この医療費控除は誰でも申告可能ですが、確定申告を自らしないと医療費控除の恩恵を受けることが出来ないので、必ず確定申告を実施するようにしましょう!

会社員の方で、年末調整してるから大丈夫!と思っている方は要注意。

医療費控除は年末調整で受けることはできません。

つづいて、医療費控除の対象となるものについて見ていきましょう。

医療費控除対象のもの・対象外のもの

医療費控除対象のもの

医療費控除の対象となるものは以下のとおりです。

| 医療費控除の対象となるもの |

| 医師・歯科医師による診療や治療にかかった費用 |

| 治療・療養に必要な医薬品購入にかかった費用 |

| あん摩マッサージ指圧師・はり師・きゅう師・柔道整復師による施術費 (※ただし、疲れを癒したり、体調を整えるといった治療に直接関係のないものは含まれない。) |

| 通院のためにかかった交通費 (※ただし、電車やバスなどの公共交通機関利用の場合のみ) |

| 妊婦検診代、分娩代、産後1ヶ月検診代、母乳外来費 |

| 出産で入院する際に、電車やバスなどの公共交通手段の利用が困難なために利用した場合のタクシー代 |

| 入院時の治療代、部屋代、食事代 |

| メルシーポットなどの電動鼻吸い機 |

| トコちゃんベルトや妊婦向けの骨盤ベルト ※ただし、医師からの指示があった場合に対象。 |

| 不妊治療にかかった費用 |

| インプラント代 |

| 不正咬合(歯並びやかみ合わせが良くない状態)のような、治療が必要と認められた場合の歯列矯正 (※ただし、容ぼうを美化するための費用は対象外) |

| 視力回復レーザー手術(レーシック手術)、オルソケラトロジー治療(角膜矯正療法) |

骨盤ベルト:

出産後、産婦人科の先生に「骨盤ベルトはあった方がいいですか?」と確認してみてください。

医師が必要と判断した場合、医療費控除の対象になります。

え、3年前に治療のために歯列矯正したけど申告してない!という方も大丈夫。

確定申告をしていない人は5年間の猶予があるため、5年間の間であれば遡って申告することが可能です。

医療費控除対象外のもの

| 医療費控除の対象外となるもの |

| タクシー代 ※ただし、電車やバスなどの公共交通機関が利用できない場合、対象となることもある |

| 予防接種 |

| 健康診断・人間ドック |

| メタボリックシンドロームに係る特定健康診査の費用 |

| 眼鏡の購入費用 (※)ただし、斜視、白内障、緑内障などで手術後の機能回復のため短期間装用するものや、幼児の未発達視力を向上させるために装着を要するための眼鏡などで、治療のために必要な眼鏡は対象。 |

つづいて、医療費控除の申請方法について詳しく見ていきましょう。

医療費控除の申請方法はどうやるの?

医療費控除の申請は確定申告を通して行います!

2021年1月1日から12月31日までの医療費控除は、翌年の確定申告時期(通常2月16日から3月15日)に行います。

確定申告時に慌てないためにも、今年分の医療費の領収書・レシートはまとめて保管しておきましょう。

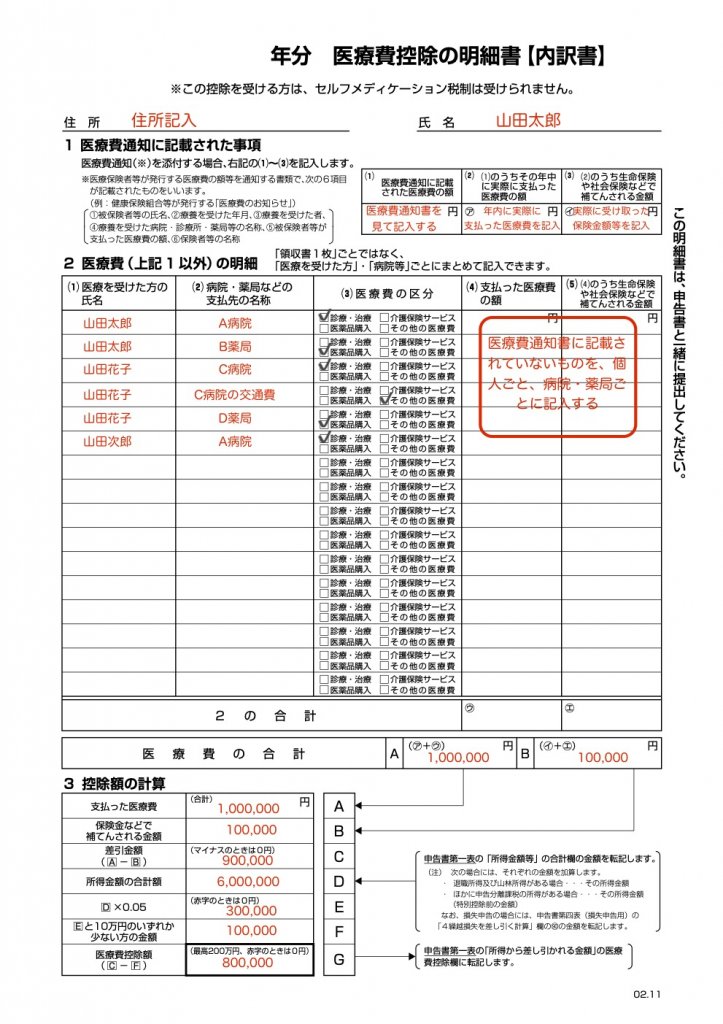

確定申告に必要な「医療費控除明細書」を作成する

「医療費控除の明細書」を作成するには、健康保険組合などから届く「医療費通知書」が必要です。

この「医療費通知書」と医療費の領収書・レシートをもとにして「医療費控除の明細書」を作成します。

「医療費控除の明細書」はこちらでダウンロードできます→国税庁HP

「医療費控除明細書」の記載例

上のサンプル写真を参考に「医療費控除の明細書」を記載します。

記載できたら、確定申告書に「医療費控除の明細書」と「医療費通知書」を添付し管轄の税務署に提出します。

ポイント3)

確定申告時、領収書とレシートの提出は必要ないですが、税務署からの問い合わせがあった際には必要となり、また5年間保管する必要があるため、ファイルに保管してしっかり管理しておきましょう。

家族合算分の医療費控除を申請する人は誰がいい?

通常、家族の中で所得が最も高い人が申請した方がお得な場合が多いです。

ただし、所得金額が200万円未満の場合には、所得が少ない人の方が医療費控除を受けた方がお得になる場合もあります。

誰が申請するかについては、医療費控除の計算式を使って実際に計算してみることをおすすめします。

医療費控除とは?まとめ

今日は医療費控除の仕組みと申請方法についてご紹介しました。

妊娠・出産では支出が大きくなるので、節税のためにできることとして医療費控除について勉強してきたことをまとめました。

医療費が10万円を超える場合には、医療費控除を利用することで節税することができます。

妊娠・出産を経験される方にとっては重要になってくると思うので、今回の記事が参考になれば嬉しいです。

最後までお読み頂きありがとうございました。